下周重磅日程:美国非农,OPEC+或将减产,诺贝尔奖陆续揭晓(组图)

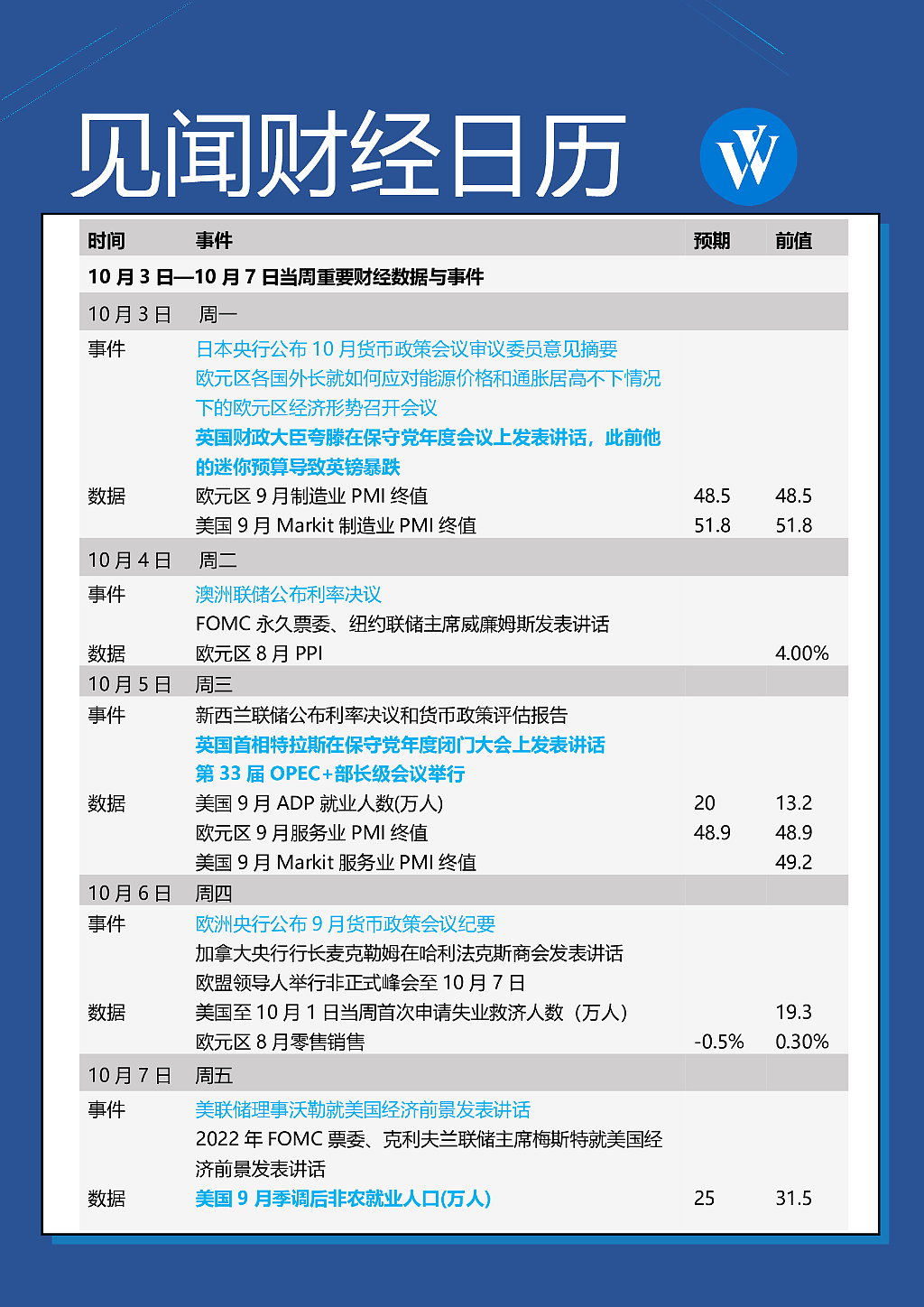

10月3日至10月7日当周重磅财经事件一览,以下均为北京时间:

中国共产党第十九届中央委员会第七次全体会议于2022年10月9日在北京召开;

英国首相特拉斯和英国财政大臣夸滕将在保守党年度会议上发表讲话,澳洲联储将公布利率决议;

美国将公布9月非农就业数据和ADP就业数据,欧盟统计局将公布8月欧元区PPI,9月服务业PMI和综合PMI数据;

产油国联盟OPEC+举行第33届部长级会议,讨论石油减产方案;2022年诺贝尔奖将陆续揭晓。

央行动态

下周,英国首相特拉斯和英国财政大臣夸滕将在保守党年度会议上发表讲话。

9月23日周五,英国政府公布“最强”减税方案,同时公布的新增发债规模远超此前计划。据称,此次减税的规模超过了1988年撒切尔夫人执政时期推出的减税措施,是半个世纪以来规模最大的一次。

由于该减税计划加剧了市场对英国财政风险的担忧,随后英镑汇率和英国国债连续暴跌。截至9月28日,自9月5日特拉斯正式被任命为首相以来,英国的股票和债券市场价值已缩水至少5000亿美元。

不仅国际货币基金组织(IMF)敦促英国“重新评估”该计划,英国央行首席经济学家也呼吁采取紧急货币政策应对。但英国央行的最新表态令市场十分失望,其最新声明扑灭了市场对该国采取相关紧急举措的猜测。

全球评级机构穆迪表示,已将2022年英国GDP增长预测从3.0%上调至3.3%,但将2023年的预测从0.9%下调至0.3%,并预计2026年之前英国经济增长不会恢复到潜在水平;标普也先行一步,周五虽然维持英国AA/A-1+主权评级,但已将评级展望由“稳定”下调为“负面”。

周二,澳洲联储将公布利率决议。

在9月6日周二的上次会议上,澳洲联储宣布加息50个基点至2.35%,达到七年多来的最高水平。就业和消费依旧强劲支持澳联储连续四次加息50个基点,紧缩速度为1994年以来最快。

摩根士丹利指出,目前的市场共识是澳洲联储将在下周继续加息50个基点,该行也同意这一预测,预计澳洲联储将继续加息以遏制通胀。西太平洋银行首席经济学家 Bill Evans 表示,他们将对澳洲联储的加息预期从加息25个基点上调至加息50个基点。此外,预计澳洲联储将持续加息,直到2023年2月。

但在9月初,澳洲联储主席 Lowe 曾暗示放缓加息的可能变大。他表示,澳大利亚联储政策收紧的速度非常快,并且这一政策对经济的影响存在滞后性:“在其他条件不变的情况下,随着现金利率水平的上升,放慢利率增长步伐的理由变得越来越强烈。”

以下为全球央行下周主要议程:

周一(10月3日):日本央行公布10月货币政策会议审议委员意见摘要,欧元区各国外长就如何应对能源价格和通胀居高不下情况下的欧元区经济形势召开会议,2024年FOMC票委、亚特兰大联储主席博斯蒂克在一场科技大会上致开幕词,英国财政大臣夸滕在保守党年度会议上发表讲话,此前他的迷你预算导致英镑暴跌;

周二(10月4日):2022年FOMC票委、堪萨斯联储主席乔治发表讲话,FOMC永久票委、纽约联储主席威廉姆斯发表讲话,澳洲联储公布利率决议,2022年FOMC票委、克利夫兰联储主席梅斯特发表讲话,美联储理事杰斐逊发表讲话;

周三(10月5日):2024年FOMC票委、旧金山联储主席戴利发表讲话,新西兰联储公布利率决议和货币政策评估报告,英国首相特拉斯在保守党年度闭门大会上发表讲话;

周四(10月6日):2024年FOMC票委、亚特兰大联储主席博斯蒂克就坚决抗击通胀的主题发表讲话,欧洲央行公布9月货币政策会议纪要,加拿大央行行长麦克勒姆在哈利法克斯商会发表讲话,欧盟领导人举行非正式峰会至10月7日,日本央行行长黑田东彦在分行行长会议上发表讲话;

周五(10月7日):2023年FOMC票委、芝加哥联储主席埃文斯发表讲话,美联储理事丽莎·库克在彼得森研究所发表讲话,美联储理事沃勒就美国经济前景发表讲话,2022年FOMC票委、克利夫兰联储主席梅斯特就美国经济前景发表讲话,澳洲联储公布金融稳定报告,FOMC永久票委、纽约联储主席威廉姆斯参与一项活动的问答环节。

经济数据

中国方面:下周六,中国将公布9月财新服务业PMI数据。

9月5日公布的8月财新服务业PMI为55.0,低于7月0.5个百分点,为2021年6月以来次高。8月新接业务总量的增速虽也略有放缓,但仍保持强劲,创下2021年10月后次高记录,与长期平均增速大致持平。

美国方面:下周,美国将公布9月Markit制造业和服务业PMI终值,以及9月非农就业数据和ADP就业数据。

初步数据显示,美国9月Markit制造业PMI创两个月新高,虽然服务业和综合PMI仍陷于收缩,但均创三个月新高,数据好于预期。但这并不是市场喜欢的,因为意味着美联储可能更激进地加息。

而8月的数据显示,美国8月Markit制造业、服务业、综合PMI续刷两年多新低。其中,服务业、综合PMI连续第二个月陷入收缩区间,经济恶化显著。

数据显示,美国8月非农就业人口增加31.5万人,远低于7月的52.8万人,增幅创去年12月以来最小,就业人数连续20个月增长。

美国就业市场再次出现放缓迹象,非农新增就业人数和薪资涨幅均有所下降,但失业率超预期上升增加了衰退担忧。尽管如此,美国就业市场仍处于相对强劲的状态,不太可能阻止美联储继续快速收紧政策的决心。

欧洲方面:下周,欧盟统计局将公布8月欧元区PPI,9月服务业PMI和综合PMI数据。

数据显示,7月欧元区PPI同比上升37.9%,高于市场预期的37.3%,已连续两个月下降的同比读数再度上行;环比增速大幅反弹至4%,超过市场预期,欧洲通胀压力并未明显减轻。

另外,德国、英国还将公布9月制造业PMI数据,法国将公布9月服务业PMI和综合PMI数据。

以下为下周重要经济数据:

周一(10月3日):德国9月制造业PMI终值,欧元区9月制造业PMI终值,英国9月制造业PMI,美国9月Markit制造业PMI终值,美国9月ISM制造业PMI,美国8月营建支出;

周二(10月4日):欧元区8月PPI,美国8月工厂订单;

周三(10月5日):美国至9月30日当周API原油库存(万桶),德国9月服务业PMI终值,欧元区9月服务业PMI终值,英国9月服务业PMI,美国9月ADP就业人数(万人),美国8月贸易帐(亿美元),美国9月Markit服务业PMI终值,美国9月ISM非制造业PMI,美国至9月30日当周EIA原油库存(万桶),美国至9月30日当周EIA战略石油储备库存(万桶);

周四(10月6日):欧元区8月零售销售,美国9月挑战者企业裁员人数(万人),美国至10月1日当周首次申请失业金人数(万人),美国9月纽约联储全球供应链压力指数(GSCPI),美国至9月30日当周EIA天然气库存(亿立方英尺);

周五(10月7日):英国9月Halifax季调后房价指数,中国9月外汇储备(亿美元),美国9月非农就业人口(万人),美国9月失业率,美国8月批发销售;

周六(10月8日):中国9月财新服务业PMI。

市场方面

中国央行公开市场:周六,中国人民银行有5210亿7天期逆回购到期和900亿元14天期逆回购到期,到期总量为6110亿元。

休市:A股方面,10月1日(星期六)至10月7日(星期五)因国庆节假期休市,10月8日(星期六)、10月9日(星期日)为周末休市,10月10日(星期一)起照常开市。

港股方面,10月1日、2日为周末正常休市,10月3日(星期一)开市,10月4日(星期二,重阳节)休市一天。

公司财报:下周A股无财报披露,港股安科系统将于10月5日披露一季报;美股方面,乐购于10月5日美股盘前披露财报,李维斯于10月6日美股盘后披露财报。

重要会议

中共十九届七中全会举行

据新华社报道,中国共产党第十九届中央委员会第七次全体会议于2022年10月9日在北京召开。中共中央政治局将向党的十九届七中全会建议,中国共产党第二十次全国代表大会于2022年10月16日在北京召开。

OPEC+举行第33届部长级会议,讨论石油减产方案

据媒体报道,各产油国组成的OPEC+10月5日周三在维也纳开会时,将考虑减产逾100万桶/天。代表们表示,在各国部长开会之前,不会就减产规模做出最终决定。

重要事件

2022年诺贝尔奖将揭晓

据悉,颁奖典礼计划在斯德哥尔摩音乐厅举行,斯德哥尔摩市政厅将举行宴会。

各奖项的颁布时间如下:10月3日,诺贝尔生理学或医学奖公布;

10月4日,诺贝尔物理学奖公布;

10月5日,诺贝尔化学奖公布;

10月6日,诺贝尔文学奖公布;

10月10日诺贝尔经济学奖公布。

2022年诺贝尔奖的奖金为1000万瑞典克朗 (约合642万元人民币)。

日本拟发行4万亿日元6个月期国债

莫斯科交易所将暂停英镑交易

B站将转为双重主要上市

港交所官网显示,B站在香港联交所由第二上市转为主要上市,将于10月3日正式生效。届时,B站将成为中国TMT(科技、媒体、通信)企业中首家完成自愿由在港二次上市转换为双重主要上市的公司。

小米举办新品发布会

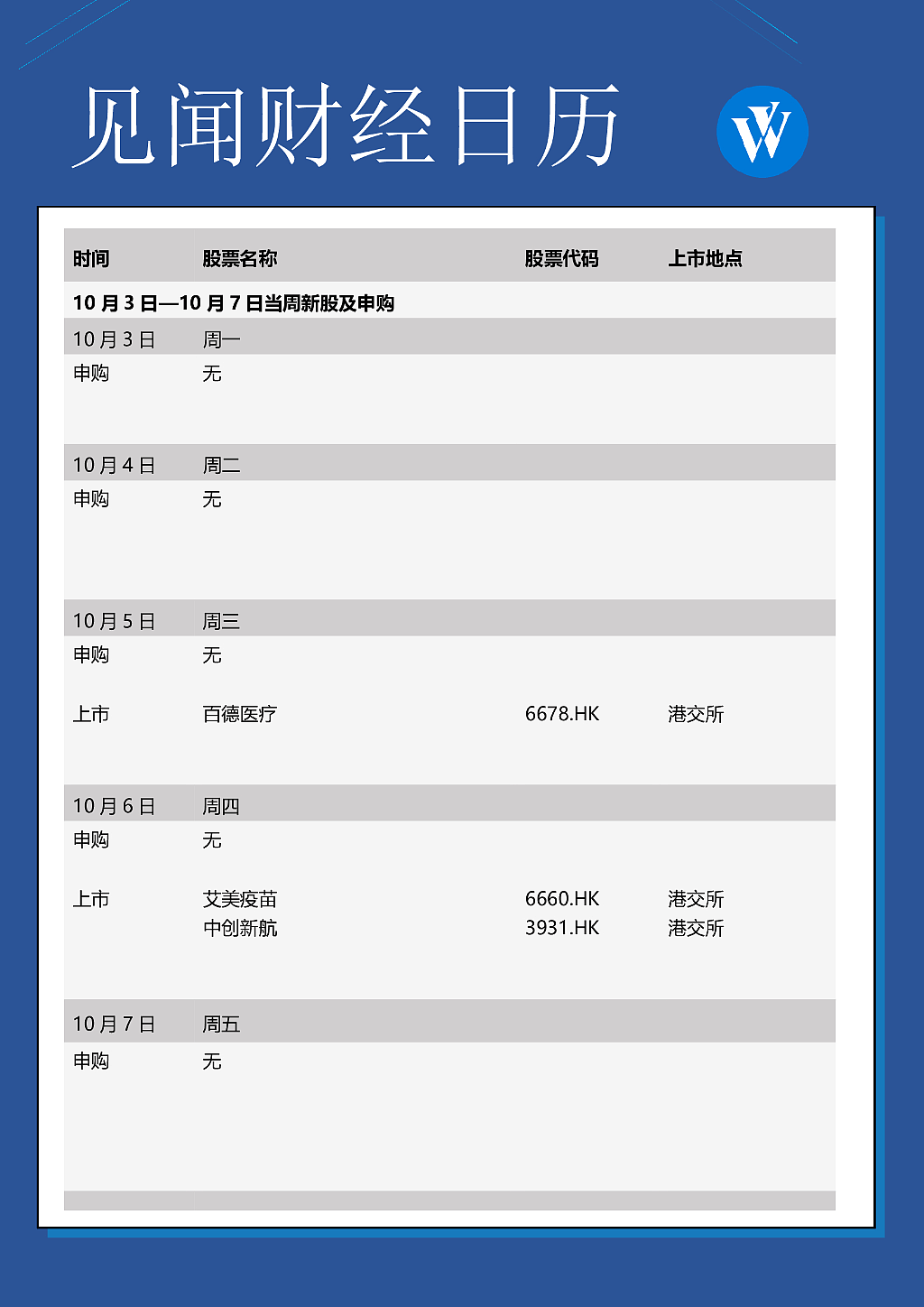

打新机会

下周共有三只新股在港股市场上市。10月5日上市的是百德医疗,该公司是用于肿瘤微创治疗的微波消融医疗器械的开发商及提供商之一。

10月6日上市的是中创新航和艾美疫苗。中创新航主要从事动力电池及储能系统产品的设计、研发、生产及销售。

艾美疫苗成立于2011年11月9日,主营八款商业化疫苗产品,产品组合涵盖了6种可通过疫苗预防的疾病,包括狂犬病、乙型肝炎、甲型肝炎等领域。

下周无新基金发行。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64