VC业的“明斯基时刻”来了?

风险投资业的好日子似乎一去不复返。

就在2021年初,风险投资仍是市场中最热门的项目,对冲基金蜂拥而至。甚至私募股权公司也开始参与VC早期公司投资。

情况在今年急转直下:在经历4月24.2%的下跌后(2000年以来最差月表现),Refinitiv风险投资指数(Venture Capital Indices)在今年的累计跌幅已达到惊人的45.8%(该指数使用单个风险投资组合和上市股票的表现来模拟行业表现)。与之相比,纳斯达克年初至今“仅仅”下跌了23.29%。

国内情况也是类似。清科研究中心数据显示,今年国内VC投资案例数和金额分别同比下降27.5%和47.1%。美元基金的情况更为严重。

据清科研究中心的数据,一季度外币投资和案例数分别为458.77亿和232起,同比分别下降72.7%和55.1%。

尽管许多风险投资基金不太可能将账面减记下调至目前的水平。但一级市场放缓的融资活动暗示整体行业估值和回报率正在进行调整。惨烈行业背景下,等估值降下来已经成为业内共识。

但问题在于,整个VC行业或许还没跨过风险投资家Abraham Thomas所说的“明斯基时刻”(Minsky Moment in Venture Capital),目前糟糕的行业表现可能会加速资金流出,从而加剧整个行业的衰退,惨烈的行业价值重估或许只是刚刚开始。

01

VC行业滚雪球

传统意义上,“明斯基时刻”讨论的是债务扩张的三个阶段:在经济好的时候,投资者倾向于承担更多风险;随着经济向好的时间不断推移,投资者承受的风险水平越大,信贷大肆扩张,企业面临收支不平衡;在第三阶段,债务人的现金流既不能还本也不能付息,只能不断拆借,直到这种状况持续不下去,债务全面爆发,资产崩溃的时刻突然来临。

从传统定义角度,风险投资和“明斯基时刻”并无太大关联:风险投资基金不使用杠杆;基金不向投资者提供赎回;没有对手方,也没有Margin Calls;基金持有期通常很长,短期波动性实际有利于基金组合。

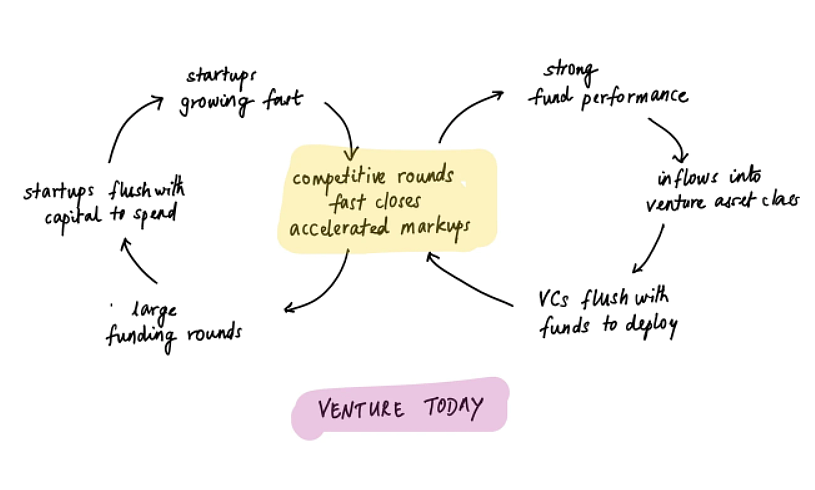

但Thomas警告,对于风险投资行业来说,“明斯基时刻”的核心要义在于:不断增加的资本流入正降低风险的可感知性。

这种状况与08年次贷危机是一致的:在金融危机前,房价(和其他许多东西)持续上涨。市场的基本信心植根于一种信念,即证券化的进展为抵押贷款市场提供了真正的结构性创新,释放了大量的价值。这种信念在信贷利差持续收紧的背景下得到加强(风险变小)。

只是在危机爆发后投资者才发现,这些利差收窄的核心原因是资本流入次级证券,而不是经济风险的实际降低。

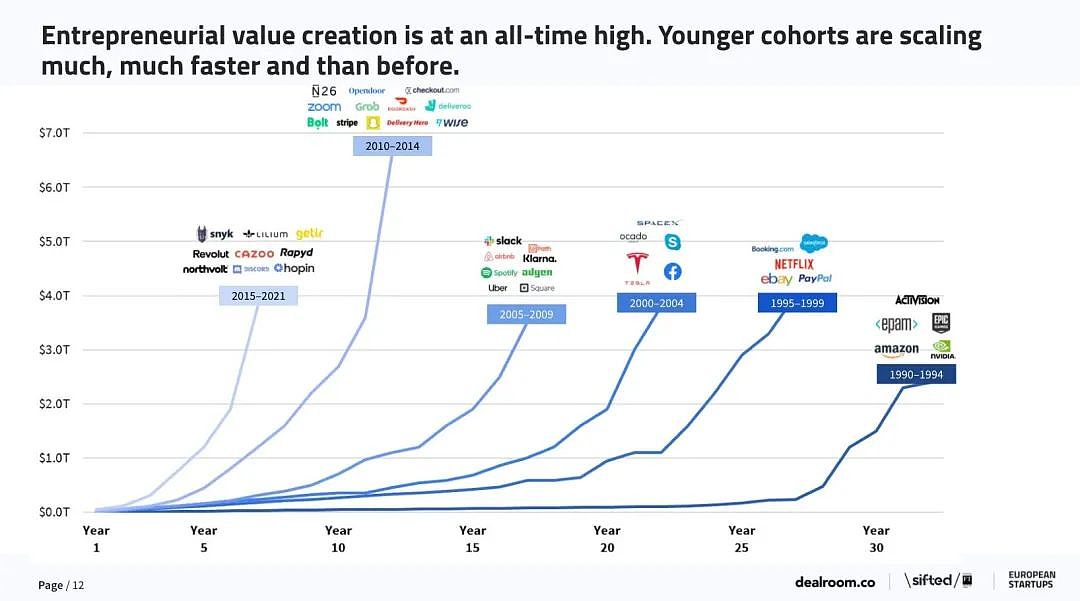

风险投资行业目前也在经历类似的状况:初创企业的增长速度比以往任何时候都快,伴随着更快的融资速度,初创企业正在更快地创造更多的价值(纸面上)。

投资的时间线都被大大压缩。风险投资通常需要5-10年的时间来产生现金回报,但在内部收益率的驱使下,这种长时间的等待已经变得的不太现实。基金LP们利用中期内部收益率来判断企业风险,企业则利用这些“更高”的评估内部收益率来筹集更多的资金,“雪球”越滚越大,越滚越快。

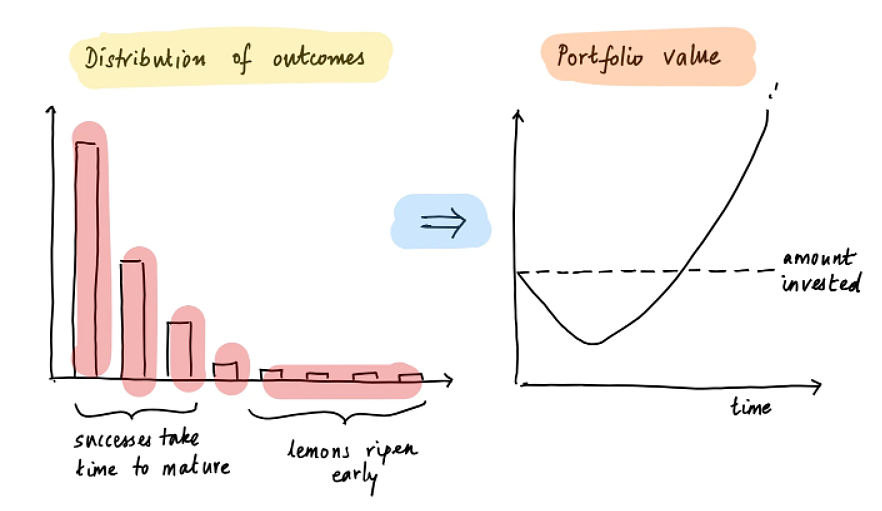

行业的J曲线投资也被打破。

风险投资的“经典”模型假设初创公司的结果遵循幂律分布:大多数初创公司失败,而少数异常成功则产生了所有收益。此外“柠檬早熟”:失败的创业公司失败得很快——它们没有显示出筹集后续融资所需的进展,并很快归零。同时,异常成功需要时间才能充分发挥其潜力。因此,风险投资组合呈现出 J 曲线。但在压缩时间影响下,J曲线已经消失。

02

痛苦的逆转可能即将发生

更高的回报和更低的风险意味着新的资金涌入这个行业,加速了反馈循环。这就是“明斯基时刻”爆发前的经典模板,而且都是由压缩的时间驱动的。

Thomas警告,如果时间压缩是资金持续流入风险投资行业的核心驱动力,那么任何延迟融资周期的行为都可能催生痛苦的逆转。

首先,一些初创企业推迟筹资,因为他们需要成长到下轮融资所需的估值;然后,投资于这些初创企业的风险投资公司不得不推迟他们自己向LP的筹资,因为相关公司市值增长“不达标”;再然后,LP重新考虑他们对风险投资的分配,因为最新的回报率不让人“满意”。糟糕的行业表现可能会加速资金流出,在不断的恶性循环下,行业的“明斯基时刻”最终被触发。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64